Pääoman budjetointi on prosessi, jossa analysoidaan ja luokitellaan ehdotetut projektit sen määrittämiseksi, mitkä ansaitsevat investoinnin. Tuloksen on tarkoitus olla korkea tuotto sijoitetuille varoille. On olemassa kolme yleistä tapaa päättää, mitkä ehdotetut hankkeet tulisi sijoittaa korkeammalle kuin muut hankkeet, jotka ovat (alenevassa järjestyksessä):

Suorituskykyanalyysi. Määrittää investoinnin vaikutuksen koko järjestelmän läpimenoon.

Diskontattu kassavirta-analyysi. Käyttää diskonttokorkoa kaikkien ehdotettuun projektiin liittyvien kassavirtojen nykyarvon määrittämiseen. Pyrkii luomaan parannuksia lokalisoidusti eikä koko järjestelmään, ja siihen liittyy virheellisiä tuloksia, jos kassavirtaennusteet ovat virheelliset.

Palautusanalyysi. Laskee kuinka nopeasti voit ansaita takaisin sijoituksesi; on pikemminkin riskin vähentämisen kuin sijoitetun pääoman tuoton mittari.

Nämä pääoman budjetointia koskevat kohdat on esitetty seuraavissa osioissa.

Suorituskykyanalyysi

Suorituskykyanalyysissä keskeinen käsite on, että koko yritys toimii yhtenä järjestelmänä, joka tuottaa voittoa. Tämän käsitteen mukaan pääoman budjetointi pyörii seuraavan logiikan mukaan:

Lähes kaikki tuotantojärjestelmän kustannukset eivät vaihtele yksittäisen myynnin mukaan; eli lähes kaikki kustannukset ovat toimintakustannuksia; siksi,

Sinun on maksimoitava koko järjestelmän käyttökustannusten maksamiseksi; ja

Ainoa tapa lisätä läpimenoa on maksimoida pullonkaulan läpi kulkeva läpimeno.

Tästä syystä sinun on ensisijaisesti otettava huomioon ne pääoman budjetointia koskevat ehdotukset, jotka vaikuttavat suotuisasti pullonkaulan läpi kulkevaan läpimenoon.

Tämä ei tarkoita, että kaikki muut pääoman budjetointia koskevat ehdotukset hylätään, koska on olemassa lukuisia mahdollisia investointeja, jotka voivat vähentää kustannuksia muualla yrityksessä ja jotka ovat sen vuoksi harkinnan arvoisia. Suorituskyky on kuitenkin tärkeämpää kuin kustannusten alentaminen, koska läpivirtauksella ei ole teoreettista ylärajaa, kun taas kustannukset voidaan alentaa vain nollaan. Kun otetaan huomioon, että tuotantokapasiteettiin kohdistuu lopullisempia vaikutuksia kustannusten alentamiseen verrattuna, kaikki pullonkaulan ulkopuoliset ehdotukset eivät yksinkertaisesti ole yhtä tärkeitä.

Diskontattu kassavirta-analyysi

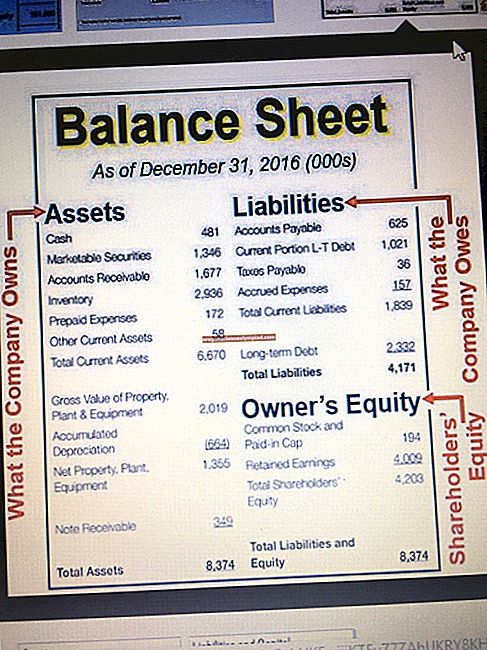

Jokaiseen pääomasijoitukseen sisältyy alun perin suoritettava kassavirta sen maksamiseksi, jota seuraa sekoitus rahavirtaa tulojen muodossa tai olemassa olevien kassavirtojen lasku, joka johtuu aiheutuneista kuluista. Voimme sijoittaa nämä tiedot laskentataulukkoon osoittamaan kaikki odotetut kassavirrat sijoituksen käyttöiän aikana ja soveltamaan diskonttauskorkoa, joka vähentää kassavirrat nykyiseen päivään asti. Tämä laskelma tunnetaan nykyarvona. Nettonykyarvo on perinteinen lähestymistapa pääomaehdotusten arviointiin, koska se perustuu yhteen tekijään - kassavirtoihin -, jonka avulla voidaan arvioida minkä tahansa yrityksen mistä tahansa tulevan ehdotuksen.

Esimerkiksi ABC Company aikoo hankkia omaisuuserän, jonka sen odotetaan tuottavan positiivisia kassavirtoja seuraavien viiden vuoden ajan. Sen pääomakustannus on 10%, jota se käyttää diskonttauskorkona hankkeen nykyarvon muodostamiseksi. Seuraava taulukko esittää laskelman: