On olemassa useita standardimenetelmiä yrityksen arvon laskemiseksi. Laskennassa kukin johtaa todennäköisesti erilaiseen arvostukseen, joten omistajan, joka haluaa myydä yrityksen, tulisi käyttää kaikkia kolmea kaavaa ja sitten päättää, mitä hintaa käytetään. Arvostusmenetelmät ovat:

Markkinatapa - myynti perustuu. Vertaa yrityksen tuloja muiden vastaavien, viime aikoina myyvien yritysten myyntihintoihin. Esimerkiksi kilpailijan myynti on 3 000 000 dollaria ja se hankitaan 1 500 000 dollaria. Tämä on 0,5-kertainen myyntikerta. Joten, jos omistajan yrityksen myynti on 2 000 000 dollaria, 0,5x-kertoimella voidaan johtaa 1 000 000 dollarin markkinaehtoinen arviointi. Tässä lähestymistavassa voi kuitenkin olla joitain ongelmia. Ensinnäkin jo myydyllä yrityksellä voi olla huomattavasti erilaiset kassavirrat tai voitot; tai hankkijaosapuoli on saattanut maksaa preemioita hankitun kohteen immateriaalioikeuksista tai muusta arvokkaasta omaisuudesta. Siksi käytä tätä arvostuskaavaa vain, jos vertailuyritys on melko samanlainen kuin omistajan yritys.

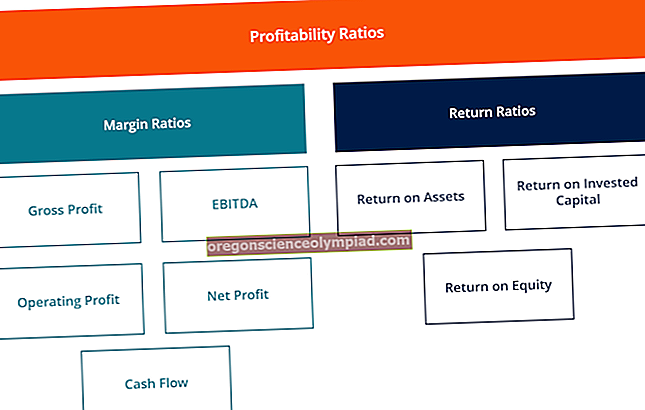

Markkinat - tulosperusteinen. Vertaa yrityksen voittoja muiden vastaavien, viime aikoina myyvien yritysten myyntihintoihin. Esimerkiksi kilpailijan voitto on 100 000 dollaria ja se myy 500 000 dollaria. Tämä on 5x voittokerroin. Joten, jos omistajan yrityksellä on voittoja 300 000 dollaria, 5-kertaista moninkertaista voidaan käyttää 1.500.000 dollarin markkinaehtoisen arvon määrittämiseen. Voitot voidaan kuitenkin yhdistää aggressiivisella kirjanpidolla, joten voi olla järkevämpää laskea moninkertainen kassavirta kuin voitot.

Tulotapa. Luo ennuste liiketoiminnan odotetuista kassavirroista vähintään seuraavien viiden vuoden ajan ja johda sitten näiden kassavirtojen nykyarvo. Tämä nykyarvo on myyntihinnan perusta. Ennustettuihin kassavirtoihin voi olla monia oikaisuja, joilla voi olla suuri vaikutus nykyarvolukuun. Esimerkiksi omistaja on saattanut maksaa itselleen enemmän kuin markkinakorko, joten hankkija osaa korvata hänet halvemmalla johtajalla - mikä lisää yrityksen nykyarvoa. Tai omistaja ei ole maksanut tarpeeksi harkinnanvaraisista eristä, kuten käyttöomaisuuden korvaamisesta ja kunnossapidosta, joten nämä lisäkustannukset on vähennettävä ennustetuista kassavirroista, mikä johtaa nykyarvon pienenemiseen. Tämäntyyppiset kysymykset voivat johtaa merkittävään väärinkäyttöön yrityksen arvostuksessa.

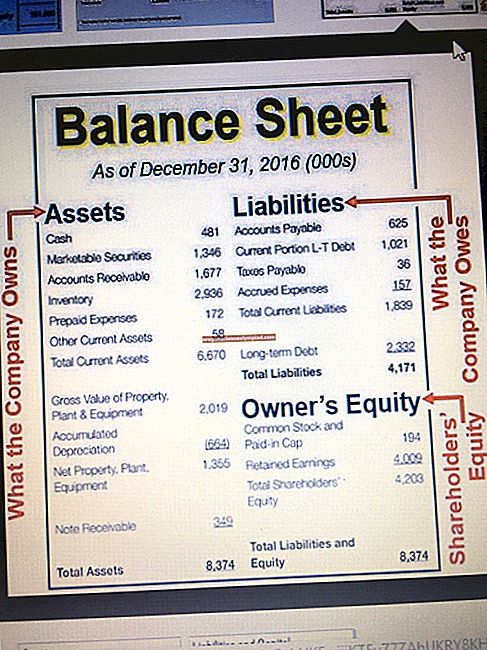

Omaisuusperiaate. Laske yhtiön varojen ja velkojen markkina-arvot. Lisää näihin määriin sisäisesti tuotettujen aineettomien hyödykkeiden oletettu arvo, kuten tuotemerkki, asiakasluettelot, tekijänoikeudet ja tavaramerkit. Näiden arvioiden summa on liiketoiminnan arvon perusta. Monissa tapauksissa aineettomien hyödykkeiden arvo ylittää aineellisten hyödykkeiden arvon, mikä voi johtaa siihen, että ostajan ja myyjän välillä käydään paljon kiistaa näiden varojen todellisesta arvosta.

Täydellistä arvostuskaavaa ei ole. Jokaisella on ongelmia, joten ostajan ja myyjän voidaan olettaa kiistävän yhteisön todellisen arvon. Ostaja yrittää alentaa arvostusta saadakseen jonkin verran arvoa hankinnasta, kun taas myyjällä on kannustin olla liian optimistinen ennusteiden tekemisessä ja omaisuuden arvostuksessa.